Las coaliciones políticas determinan la calidad de los sistemas bancarios nacionales

¿Tienen la culpa los políticos de las crisis bancarias? Calomiris y Haber dicen que sí. Que hay países que sufren crisis bancarias repetidamente y hay otros que apenas han sufrido alguna en toda su historia (EE.UU y Canadá respectivamente). Porque la aparición y gravedad de las crisis bancarias depende de los incentivos que las decisiones de política económica generan sobre todos los implicados en la actividad de los bancos y de las coaliciones vencedoras.

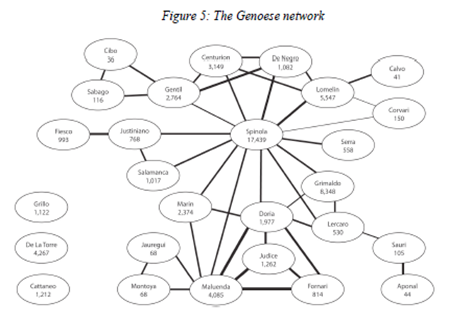

La función de los sistemas financieros es proporcionar acceso al crédito a los que tienen proyectos de inversión y facilitar a los hogares un instrumento que les permita suavizar las diferencias temporales entre sus ingresos y sus gastos. Lo sorprendente es que, estando los sistemas financieros nacionales tan intensamente regulados, las crisis se repitan tan frecuentemente. Calomiris y Haber dicen que los Estados se enfrenta a tres conflictos de intereses: los Estados regulan y, a la vez, se financian a través de los bancos. Además, los Estados garantizan que los clientes de los bancos cumplirán sus contratos con éstos (devolverán los créditos y se ejecutarán las garantías si los clientes no pagan), pero estos clientes de los bancos son los votantes de los políticos, de modo que los políticos necesitan distribuir entre los acreedores de los bancos los costes de la quiebra de éstos y, a la vez, necesitan del apoyo de esos acreedores para ser reelegidos. Si las relaciones entre Estados y bancos son tan estrechas, el sistema se puede comprender mejor si se concibe, no como privado, sino como una suerte de asociación entre el Estado y un grupo de banqueros. De cómo sean los términos de esa asociación, dependerá que se reproduzcan las crisis (y la gravedad de las consecuencias) o que el sistema sea más estable.